В условиях рыночной экономики функция контроля становится ведущей в государственном управлении.

В условиях рыночной экономики функция контроля становится ведущей в государственном управлении.

Получив широкую хозяйственную самостоятельность, решая вопрос об источниках привлечения финансовых ресурсов и распределении получаемого дохода, хозяйствующие субъекты несут ответственность за законность своей деятельности и достоверное отражение своих финансовых результатов в бухгалтерской (финансовой) отчетности.

Государство, осуществляя контроль за деятельностью хозяйствующих субъектов, обеспечивает защиту своих граждан от незаконных действий предпринимателей.

Контроль может носить правовой, административный характер; большое значение имеет технический, экономический контроль; хозяйствующие субъекты организуют экономический и общехозяйственный контроль. Особое место в системе контрольных функций занимает финансовый контроль.

Контроль определяют по-разному: как средство, фактор, форму, элемент, функцию, вид деятельности, систему, обратную связь, условие, регулятор, гарант, явление, институт, метод, правомочие, атрибут и т. д., что является следствием подхода к данному вопросу с точки зрения интересов представителей различных научных направлений.

Существуют различные виды контроля, каждый из которых характеризуется такими элементами, как:

– субъект контроля;

– субъект, принимающий решение по результатам контроля;

– объект контроля;

– предмет контроля;

– цель контроля;

– задачи контроля;

– принципы контроля;

– методы контроля;

– техника и технология контроля;

– процесс контроля.

В широком смысле под финансовым контролем понимается наблюдение, определение или выявление фактически полученных финансовых показателей деятельности. Финансовый контроль имеет ту особенность, что его объектом всегда являются отношения, связанные с мобилизацией или расходованием денежных средств, т.е. с использованием финансовых ресурсов.

Финансовый контроль – это проверка специально уполномоченными органами соблюдения участниками финансовых, денежных, кредитных, валютных операций требований законодательства, норм и правил, установленных государством и собственниками. Соответственно государственный финансовый контроль – это финансовый контроль, осуществляемый государственными органами или от имени государства в целях обеспечения единой государственной финансовой политики и финансовых интересов государства и его граждан.

Существуют выработанные мировой практикой общие принципы финансового контроля: законность, объективность, независимость, гласность. Они нашли отражение во многих основополагающих и методологических документах финансового контроля начиная с известной Лимской декларации руководящих принципов контроля, принятой в 1980 г. X конгрессом Международной организации высших контрольных органов (ИНТОСАИ).

Финансовый контроль может рассматриваться в качестве одной из функций контрольных органов, представляющей собой систему сбора и оценки информации о финансовых потоках объекта контроля с целью установить законность совершенных им операций, достоверность и качество полученных финансовых показателей с применением определенных форм, методов и разновидностей ее организации.

Основным функциональным назначением финансового контроля, осуществляемого в интересах общества, является контроль за исполнением бюджета, поскольку последний представляет собой форму образования и расходования общественных средств для обеспечения деятельности органов власти по проведению в стране единой финансовой, кредитной и денежной политики, защите финансовых интересов Российской Федерации.

В связи с разделением бюджетов по формам собственности финансовый контроль за их исполнением подразделяется на государственный финансовый контроль, осуществляемый как в масштабе РФ, так и в каждом субъекте РФ, и муниципальный финансовый контроль, проводимый на уровне местного самоуправления.

В РФ сущность государственного и муниципального финансового контроля законодательно не определена.

К общепринятым в мире функциям государственного и муниципального финансового контроля относятся:

– контроль за источниками поступления бюджетных средств;

– контроль за расходованием бюджетных ресурсов;

– контроль за использованием государственной и муниципальной собственности, проведением ее приватизации, национализации;

– контроль за использованием государственных и муниципальных внебюджетных фондов;

– контроль за обращением средств бюджета и внебюджетных фондов в банках и иных кредитных учреждениях;

– контроль эффективности предоставления и законности использования льгот по налогообложению и полученных дотаций;

– пресечение финансовых злоупотреблений.

Задачами государственного и муниципального финансовый контроль в России являются:

– проверка правильности формирования и исполнения бюджета и внебюджетных фондов;

– проверка состояния, целевого и эффективного расходования финансовых ресурсов государства и органов местного самоуправления, законности и рациональности использования государственного и муниципального имущества;

– проверка правильности ведения бухгалтерского учета и достоверности отчетности;

– контроль за соблюдением действующего законодательства в области налогообложения, валютной, таможенной и банковской деятельности;

– контроль за реализацией межбюджетных отношений;

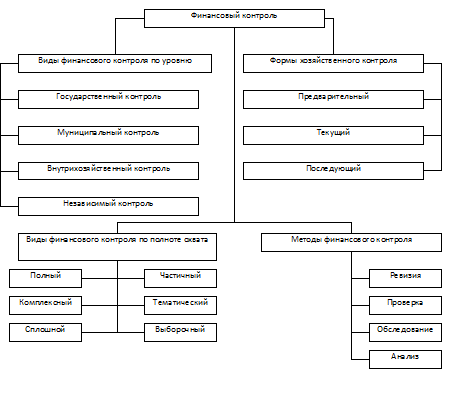

Рисунок 1 – Виды и формы финансового контроля

–выявление резервов роста доходной базы бюджетов различных уровней;

– проверка обращения средств бюджета и внебюджетных фондов в банках и других кредитных учреждениях;

– контроль за формированием и распределением целевых бюджетных фондов финансовой поддержки регионам;

– пресечение незаконных решений по представлению налоговых льгот, государственных дотаций, субвенций, трансфертов и другой помощи отдельным категориям плательщиков или регионов;

– выявление фактов расточительства и финансовых злоупотреблений, применение адекватных мер наказания контроль виновным лицам.

Законодательные (представительные) государственные органы и органы местного самоуправления осуществляют финансовый контроль в следующих формах:

– предварительный контроль – в ходе обсуждения и утверждения проектов законов (решений) о бюджете и иных проектов законов (решений) по бюджетным вопросам;

– текущий контроль – в ходе рассмотрения отдельных вопросов исполнения бюджетов на заседаниях комитетов, комиссий, рабочих групп законодательных (представительных) органов, представительных органов местного самоуправления в ходе парламентских слушаний и в связи с депутатскими запросами;

– последующий контроль – в ходе рассмотрения и утверждения отчетов об исполнении бюджетов.

Государственный и муниципальный финансовый контроль подразделяются на внутренний и внешний.

Государственный финансовый контроль в соответствии с установленным законодательством РФ разграничением функций и полномочий возлагается на Счетную палату РФ, Центральный банк РФ, Министерство финансов РФ и его структурные подразделения (Главное управление федерального казначейства, Департамент государственного финансового контроля и аудита и их территориальные органы), Главное контрольное управление Президента РФ, Министерство по налогам и сборам РФ, Государственный таможенный комитет РФ, Федеральную службу России по валютному и экспортному контролю, финансовые органы федеральных органов исполнительной власти, субъектов РФ и муниципальных образований, главных распорядителей и распорядителей бюджетных средств.

Объектом государственного (муниципального) финансового контроля являются субъекты, начисляющие, уплачивающие, перечисляющие, получающие, использующие средства и имущество государства, муниципальных образований или управляющие ими, имеющие предоставленные законодательными или исполнительными органами власти налоговые, таможенные либо иные льготы.

Предметами управления и как следствие – контроля со стороны государственных и местных органов власти являются:

– государственное и муниципальное имущество, закрепленное на праве хозяйственного ведения за государственными или муниципальными унитарными предприятиями или на праве оперативного управления за государственными казенными предприятиями или государственными (муниципальными) учреждениями, либо находящиеся в государственной собственности предприятиями в целом как имущественный комплекс;

– находящиеся в государственной (муниципальной) собственности (доли, вклады) хозяйственных обществ и товариществ, а также имеющееся у них государственное (муниципальное) имущество, не вошедшее в уставный (складочный) капитал;

– иное находящееся в государственной (муниципальной) собственности движимое и недвижимое имущество, в том числе переданное в пользование, аренду, залог, ипотеку и по иным основаниям.

При оценке эффективности использования государственного (муниципального) имущества необходимо учитывать, что оно может быть классифицировано как приносящее доход или, напротив, недоходное. Критериями ее оценки являются коммерческая (финансовая) эффективность, бюджетная эффективность, народно-хозяйственная эффективность. Если объектом контроля выступает коммерческая организация, то речь идет о финансовой эффективности использования государственного (муниципального) имущества.

Формой финансового контроля за полнотой и своевременностью исполнения коммерческими структурами своих обязательств перед бюджетом и внебюджетными фондами является налоговый контроль.

С 1 января 2002 г. введена самостоятельная система учета данных в целях налогообложения – налоговый учет.

Осуществление финансового контроля за полнотой и своевременностью исполнения коммерческими структурами своих обязательств перед бюджетом и внебюджетными фондами является крайне важным направлением деятельности контрольных органов, поскольку налоговые источники формирования бюджета составляют значительную часть его доходов (примерно четыре пятых).

Для решения поставленных задач и осуществления своих финансовых функций органы государственного и муниципального финансового контроля используют такие методы, как проверка, ревизия, обследование, анализ.

В контрольной практике встречаются приемы документального и фактического контроля.

Существуют две большие группы приемов документального контроля, которые можно обозначить:

1. Приемы формально-правовой проверки документов, которые включают:

– проверку соблюдения правил составления, полноты и подлинности оформления документов;

– сопоставление учетных и отчетных показателей с показателями бизнес-планов с установленными нормативами;

– проверку соответствия отраженных в документах операций законодательно установленным нормам;

– проверку соблюдения правил учета отдельных хозяйственных операций;

– проверку арифметических расчетов – перерасчет, т. е. арифметический (счетный) контроль.

В условиях компьютерной обработки учетно-аналитической информации приемы данной группы могут быть в значительной мере автоматизированы и контролироваться программно.

2. Приемы проверки реальности (достоверности) отраженных в документах обстоятельств и процессов (их соответствие совершенным хозяйственным операциям также в ряде случаев может быть автоматизировано в условиях компьютерной обработки учетно-аналитической информации). В их состав входят:

– сопоставление данных документов, отражающих операции, с данными документов, которые явились основанием для этих операций;

– подтверждение (сверка расчетов);

– проверка записей в регистрах бухгалтерского учета и отчетности, правильности корреспонденции счетов;

– прослеживание (сканирование);

– аналитические процедуры;

– специальные методы, в число которых входят встречная проверка, взаимная проверка, контрольное сличение, восстановление натурально-стоимостного учета, логическое исследование хозяйственных операций;

– подготовка альтернативных балансов (как промежуточных – сырья, материалов, выхода продукции, так и заключительного бухгалтерского, хорошо известного в западной аудиторской практике как пробный баланс).

3. Приемы фактической проверки, к которым относятся:

– инвентаризация;

– осмотр; наблюдение;

– контрольный запуск сырья в производство;

– лабораторный анализ качества товаров, сырья, готовой продукции;

– экспертная оценка;

– проверка объема выполненных работ;

– проверка соблюдения трудовой дисциплины и фактического использования рабочего времени;

– получение устных и письменных объяснений, справок и ответов на заранее разработанные анкеты;

– контрольная покупка;

–другие.

Независимый финансовый контроль осуществляется независимыми аудиторами и аудиторскими фирмами. Он обеспечивает наличие достоверной информации, тем самым позволяет повысить эффективность функционирования рынка капитала и дает возможность оценивать и прогнозировать последствия различных экономических решений.

Аудит рассматривается в качестве специфического вида контроля, наделенного следующими характеристиками:

цель – проверка соответствия финансовой отчетности требованиям принципов бухгалтерского учета;

результат – мнение о финансовых отчетах объекта аудита;

исполнители – внешние аудиторы (сотрудники независимых аудиторских фирм);

пользователи результатов – внешние по отношению контроль объекту аудита контрагенты и сам объект аудита.

Аудит должен обеспечивать также разработку предложений по оптимизации хозяйственной деятельности субъекта с целью рационализации расходов и увеличения прибыли.

Согласно ст. 1 ФЗ «Об аудиторской деятельности» от 30 декабря 2008 г. № 307-ФЗ в ред. ФЗ от 13.12.2010 № 358-ФЗ аудиторская деятельность (аудиторские услуги) — деятельность по проведению аудита и оказанию сопутствующих аудиту услуг, осуществляемая аудиторскими организациями, индивидуальными аудиторами.

Аудит — независимая проверка бухгалтерской (финансовой) отчетности аудируемого лица в целях выражения мнения о достоверности такой отчетности. Для целей настоящего Федерального закона под бухгалтерской (финансовой) отчетностью аудируемого лица понимается отчетность, предусмотренная Федеральным законом от 21 ноября 1996 года N 129-ФЗ «О бухгалтерском учете» или изданными в соответствии с ним нормативными правовыми актами, а также аналогичная по составу отчетность, предусмотренная иными федеральными законами или изданными в соответствии с ними нормативными правовыми актами.

Аудиторская деятельность не подменяет контроля достоверности бухгалтерской (финансовой) отчетности, осуществляемого в соответствии с законодательством Российской Федерации уполномоченными государственными органами и органами местного самоуправления.

Все работы аудитора, выходящие за рамки аудита финансовой (бухгалтерской) отчетности, рассматриваются не как аудит, а как сопутствующие аудиту услуги, которые разделяются на услуги, совместимые с проведением у экономического объекта обязательной аудиторской проверки, и услуги не совместимые.

Сопутствующие аудиту услуги разделяются на услуги действия, услуги контроля и информационные услуги.

На практике аудиторские организации оказывают множество дополнительных, сопутствующих аудиту услуг (аудиторские услуги и консультации в области бизнеса, аудиторские услуги в области профессионального обучения, специальные услуги).

При аудите бухгалтерской отчетности необходимо удостовериться в правильности составления баланса, отчета о прибылях и убытках и других финансовых документов. Проверке подлежат все значительные операции и сделки, крупные сделки и операции, зарегистрированные в конце квартала или финансового года, основные финансовые показатели, коэффициенты и контрольные цифры, отличающиеся от исчисленных в среднем за последние пять лет, неудовлетворительная ситуация с оборотными средствами, выявленные факты, свидетельствующие о необоснованной необходимости резко поднять доходы для удержания цен на акции, причины и характер судебных исков контроль организации, особенно в связи с претензиями акционеров.

Аудитор использует различные методы финансового контроля: обследование, наблюдение, документальную и фактическую проверку, ревизию. Особое значение приобретает экономический анализ, как действенный метод оценки информации.

Виды аудита:

– по отношению к требованиям законодательства – аудит инициативный и обязательный;

– по объектам аудита – аудит банковский, страховых компаний, бирж, инвестиционных институтов и внебюджетных фондов, общий, государственный;

– по предметам аудита – аудит финансовой отчетности, налоговый аудит, ценовой аудит, аудит хозяйственной деятельности и специальный аудит;

– по времени осуществления – первоначальный, периодический и оперативный;

– по характеру проверки – подтверждающий аудит, аудит, базирующийся на риске, системно ориентированный;

– по назначению – аудит на соответствие требованиям, операционный (управленческий, производственный) аудит.

Общественный финансовый контроль выполняют группы, отдельные физические лица (специалисты) на основе добровольности и безвозмездности. Объект контроля зависит от конкретной задачи, поставленной перед проверяющими.

2 Финансовая помощь нижестоящим бюджетам: формы и условия ее предоставления

Существование вертикальных и горизонтальных дисбалансов вызывает необходимость применения органами государственного управления механизмов финансового выравнивания, выделения финансовой помощи нижестоящим бюджетам.

Финансовая помощь нижестоящим бюджетам может осуществляться в виде: дотаций, субсидий, субвенций.

В мировой практике все виды финансовой помощи, передаваемые от вышестоящих бюджетов нижестоящим, называют грантами.Гранты могут быть целевыми и нецелевыми. Целевые гранты представляют собой вид финансовой помощи со строго определенной грантодателем целью расходования средств в рамках гранта. Нецелевые гранты могут использоваться получателем по своему усмотрению в рамках реализуемых им функций. Целевые гранты делятся на блочные и долевые. Блочные гранты представляют собой фиксированные суммы денег, которые должны быть потрачены на определенные цели, а долевые гранты – это возмещение лишь части расходов на заданные цели.

Согласно ст. 131 БК РФ дотации на выравнивание бюджетной обеспеченности субъектов Российской Федерации. Дотации на выравнивание бюджетной обеспеченности субъектов Российской Федерации предусматриваются в составе федерального бюджета и распределяются между субъектами Российской Федерации в соответствии с единой методикой, утверждаемой Правительством Российской Федерации в соответствии с требованиями настоящего Кодекса.

Дотации на выравнивание бюджетной обеспеченности субъектов Российской Федерации образуют Федеральный фонд финансовой поддержки субъектов Российской Федерации.

Общий объем дотаций на выравнивание бюджетной обеспеченности субъектов Российской Федерации определяется исходя из необходимости достижения минимального уровня расчетной бюджетной обеспеченности субъектов Российской Федерации. Минимальный уровень расчетной бюджетной обеспеченности субъектов Российской Федерации с учетом дотаций на выравнивание бюджетной обеспеченности субъектов Российской Федерации на очередной финансовый год и плановый период определяется в порядке, установленном Правительством Российской Федерации.

Объем дотаций на выравнивание бюджетной обеспеченности субъектов Российской Федерации, подлежащих утверждению на очередной финансовый год и плановый период, не может быть менее общего объема указанных дотаций, утвержденных на текущий финансовый год.

Проект распределения дотаций на выравнивание бюджетной обеспеченности субъектов Российской Федерации между субъектами Российской Федерации вносится в Государственную Думу в составе проекта федерального закона о федеральном бюджете на очередной финансовый год и плановый период и утверждается при рассмотрении проекта указанного федерального закона во втором чтении.

При этом допускается утверждение на плановый период нераспределенного между субъектами Российской Федерации объема дотаций на выравнивание бюджетной обеспеченности субъектов Российской Федерации в размере не более 15 процентов общего объема указанных дотаций, утвержденного на первый год планового периода, и не более 20 процентов общего объема указанных дотаций, утвержденного на второй год планового периода.

Дотации на выравнивание бюджетной обеспеченности субъектов Российской Федерации предоставляются субъектам Российской Федерации, уровень расчетной бюджетной обеспеченности которых не превышает уровня, установленного в качестве критерия выравнивания расчетной бюджетной обеспеченности субъектов Российской Федерации.

Использование при определении уровня расчетной бюджетной обеспеченности субъектов Российской Федерации показателей фактических доходов и расходов за отчетный период и (или) показателей прогнозируемых доходов и расходов консолидированных бюджетов отдельных субъектов Российской Федерации не допускается.

Уровень расчетной бюджетной обеспеченности субъекта Российской Федерации определяется соотношением между расчетными налоговыми доходами на одного жителя, которые могут быть получены консолидированным бюджетом субъекта Российской Федерации исходя из уровня развития и структуры экономики и (или) налоговой базы (налогового потенциала), и аналогичным показателем в среднем по консолидированным бюджетам субъектов Российской Федерации с учетом структуры населения, социально-экономических, географических, климатических и иных объективных факторов и условий, влияющих на стоимость предоставления одного и того же объема государственных и муниципальных услуг в расчете на одного жителя.

В составе дотаций на выравнивание бюджетной обеспеченности субъектов Российской Федерации могут быть выделены дотации, отражающие отдельные факторы и условия, учитываемые при определении уровня расчетной бюджетной обеспеченности субъектов Российской Федерации. Объем указанных дотаций не может превышать 10% объема дотаций на выравнивание бюджетной обеспеченности субъектов Российской Федерации.

Особенности расчета указанных дотаций определяются методикой распределения дотаций на выравнивание бюджетной обеспеченности субъектов Российской Федерации.

Федеральным законом о федеральном бюджете на очередной финансовый год и плановый период и принятыми в соответствии с ним нормативными правовыми актами Правительства Российской Федерации могут быть установлены особенности перечисления и (или) использования указанных дотаций.

Министерство финансов Российской Федерации до 1 августа текущего финансового года направляет в исполнительные органы государственной власти субъектов Российской Федерации исходные данные для проведения расчетов распределения дотаций на выравнивание бюджетной обеспеченности субъектов Российской Федерации на очередной финансовый год и плановый период и до 20 августа текущего финансового года проводит сверку указанных исходных данных с исполнительными органами государственной власти субъектов Российской Федерации в порядке, установленном Министерством финансов РФ.

Внесение изменений в исходные данные для проведения расчетов распределения дотаций на выравнивание бюджетной обеспеченности субъектов Российской Федерации на очередной финансовый год и плановый период после 20 августа текущего финансового года не допускается.

Внесение изменений во внесенный Правительством Российской Федерации в Государственную Думу проект распределения дотаций на выравнивание бюджетной обеспеченности субъектов Российской Федерации при рассмотрении проекта федерального закона о федеральном бюджете на очередной финансовый год и плановый период без внесения соответствующих изменений и дополнений в методику распределения указанных дотаций не допускается.

Дотации на выравнивание бюджетной обеспеченности субъектов Российской Федерации для краев, областей, в состав которых входят автономные округа, рассчитываются для консолидированного бюджета края, области, включая бюджеты автономных округов, и зачисляются в бюджет края, области, если иное не установлено федеральным законом о федеральном бюджете и договором (соглашением) между органами государственной власти края, области и органами государственной власти автономного округа.

В отношении краев, областей и автономных округов, решение об объединении которых в новый субъект Российской Федерации принято соответствующим федеральным конституционным законом, дотации на выравнивание бюджетной обеспеченности субъектов Российской Федерации для краев, областей, в состав которых входят автономные округа, рассчитываются для бюджета края, области и бюджетов автономных округов раздельно до 1 января 2009 года, если иное не установлено указанным федеральным конституционным законом.

Согласно ст. 132 БК РФ под субсидиями бюджетам субъектов Российской Федерации из федерального бюджета понимаются межбюджетные трансферты, предоставляемые бюджетам субъектов Российской Федерации в целях софинансирования расходных обязательств, возникающих при выполнении полномочий органов государственной власти субъектов Российской Федерации по предметам ведения субъектов Российской Федерации и предметам совместного ведения Российской Федерации и субъектов Российской Федерации, и расходных обязательств по выполнению полномочий органов местного самоуправления по вопросам местного значения.

Совокупность субсидий бюджетам субъектов Российской Федерации из федерального бюджета образует Федеральный фонд софинансирования расходов.

В составе федерального бюджета могут предусматриваться субсидии бюджетам субъектов Российской Федерации на выравнивание обеспеченности субъектов Российской Федерации в целях реализации ими их отдельных расходных обязательств.

цели и условия предоставления и расходования субсидий бюджетам субъектов Российской Федерации из федерального бюджета, критерии отбора субъектов Российской Федерации для предоставления указанных межбюджетных субсидий и их распределения между субъектами Российской Федерации устанавливаются федеральными законами и (или) принятыми в соответствии с ними нормативными правовыми актами Правительства Российской Федерации на срок не менее трех лет.

Выделение субсидий из федерального бюджета бюджетам субъектов Российской Федерации (за исключением субсидий за счет средств резервных фондов Президента Российской Федерации и Правительства Российской Федерации) на цели и (или) в соответствии с условиями, не предусмотренными федеральными законами и (или) нормативными правовыми актами Правительства Российской Федерации, не допускается.

Распределение субсидий бюджетам субъектов Российской Федерации устанавливается федеральными законами о федеральном бюджете и (или) принятыми в соответствии с ними нормативными правовыми актами Правительства Российской Федерации.

При этом допускается утверждение не распределенного между субъектами Российской Федерации объема субсидий в размере не более 5 % общего объема соответствующей субсидии, утвержденного на первый год планового периода, и не более 10% общего объема указанной субсидии, утвержденного на второй год планового периода.

Федеральным законом о федеральном бюджете отдельные виды межбюджетных трансфертов могут не распределяться между субъектами Российской Федерации.

Как указано в ст. 133 БК РФ под субвенциями бюджетам субъектов Российской Федерации из федерального бюджета понимаются межбюджетные трансферты, предоставляемые бюджетам субъектов Российской Федерации в целях финансового обеспечения расходных обязательств субъектов Российской Федерации и (или) муниципальных образований, возникающих при выполнении полномочий Российской Федерации, переданных для осуществления органам государственной власти субъектов Российской Федерации и (или) органам местного самоуправления в установленном порядке.

Совокупность субвенций бюджетам субъектов Российской Федерации из федерального бюджета образует Федеральный фонд компенсаций.

Субвенции бюджетам субъектов Российской Федерации из федерального бюджета распределяются между субъектами Российской Федерации в соответствии с методиками, утверждаемыми Правительством Российской Федерации в соответствии с требованиями настоящего Кодекса, федеральных законов и нормативных правовых актов Президента Российской Федерации и Правительства Российской Федерации.

Проект распределения субвенций бюджетам субъектов Российской Федерации из федерального бюджета между субъектами Российской Федерации вносится в Государственную Думу в проекте федерального закона о федеральном бюджете на очередной финансовый год и плановый период и утверждается при рассмотрении проекта указанного федерального закона во втором чтении.

При этом допускается утверждение не распределенной между субъектами Российской Федерации субвенции в объеме, не превышающем 5 процентов общего объема соответствующей субвенции, которая может быть распределена между субъектами Российской Федерации в порядке, установленном Правительством Российской Федерации, на те же цели в процессе исполнения федерального бюджета без внесения изменений в федеральный закон о федеральном бюджете.

Субвенции бюджетам субъектов Российской Федерации из федерального бюджета, предоставляемые на исполнение отдельных расходных обязательств субъектов Российской Федерации, зачисляются в бюджет субъекта Российской Федерации и расходуются в порядке, установленном федеральными законами и принятыми в соответствии с ними нормативными правовыми актами Правительства Российской Федерации.

Субвенции бюджетам субъектов Российской Федерации из федерального бюджета, предоставляемые на исполнение отдельных расходных обязательств муниципальных образований, расходуются в порядке, установленном федеральными законами, принятыми в соответствии с ними нормативными правовыми актами Правительства Российской Федерации и (или) нормативными правовыми актами субъектов Российской Федерации.

Указанные субвенции предоставляются бюджетам субъектов Российской Федерации для предоставления субвенций местным бюджетам в порядке, предусмотренном статьей 140 БК РФ. Субъекты Российской Федерации вправе предоставлять субвенции бюджетам муниципальных районов для предоставления их бюджетам поселений, входящих в их состав.

Субвенции бюджетам субъектов Российской Федерации из федерального бюджета распределяются между всеми субъектами Российской Федерации по единой для соответствующего вида субвенций методике пропорционально численности населения (отдельных групп населения), потребителей соответствующих государственных (муниципальных) услуг, другим показателям с учетом нормативов формирования бюджетных ассигнований на исполнение соответствующих обязательств и объективных условий, влияющих на стоимость государственных (муниципальных) услуг в субъектах Российской Федерации.

Использование при распределении субвенций бюджетам субъектов Российской Федерации из федерального бюджета показателей, характеризующих собственные доходы бюджетов субъектов Российской Федерации (местных бюджетов), не допускается.

Методики (проекты методик) распределения субвенций бюджетам субъектов Российской Федерации из федерального бюджета представляются Правительством Российской Федерации в составе документов и материалов, вносимых в Государственную Думу одновременно с проектом федерального закона о федеральном бюджете на очередной финансовый год и плановый период.

Главные распорядители средств федерального бюджета до 1 августа текущего финансового года направляют высшим исполнительным органам государственной власти субъектов Российской Федерации методики (проекты методик) распределения субвенций бюджетам субъектов Российской Федерации из федерального бюджета, а также исходные данные для проведения расчетов распределения субвенций бюджетам субъектов Российской Федерации из федерального бюджета на очередной финансовый год и плановый период и до 20 августа текущего финансового года проводят сверку указанных исходных данных с высшими исполнительными органами государственной власти субъектов Российской Федерации в установленном соответствующим главным распорядителем средств федерального бюджета порядке.

Внесение изменений в исходные данные для проведения расчетов распределения субвенций бюджетам субъектов Российской Федерации из федерального бюджета на очередной финансовый год и плановый период после 20 августа текущего финансового года не допускается.

Внесение изменений во внесенный Правительством Российской Федерации проект распределения субвенций бюджетам субъектов Российской Федерации из федерального бюджета при рассмотрении проекта федерального закона о федеральном бюджете на очередной финансовый год и плановый период без внесения соответствующих изменений и дополнений в методики (проекты методик) распределения указанных субвенций и (или) изменения общего объема субвенций бюджетам субъектов Российской Федерации из федерального бюджета и их распределение по видам субвенций не допускаются.

3 Органы и агенты валютного регулирования и валютного контроля. Банк России как орган валютного регулирования и валютного контроля

Органами валютного контроля в РФ являются ЦБ РФ, федеральный орган (федеральные органы) исполнительной власти, уполномоченный (уполномоченные) Правительством РФ. Следует обратить внимание, что агентами валютного контроля являются уполномоченные банки, подотчетные ЦБ РФ, а также не являющиеся уполномоченными банками профессиональные участники рынка ценных бумаг, в том числе держатели реестра (регистраторы), подотчетные федеральному органу исполнительной власти по рынку ценных бумаг, таможенные органы и территориальные органы федеральных органов исполнительной власти, являющихся органами валютного контроля.

Правительство РФ обеспечивает координацию деятельности в области валютного контроля федеральных органов исполнительной власти, являющихся органами валютного контроля, а также их взаимодействие с ЦБ РФ. Правительство РФ обеспечивает взаимодействие не являющихся уполномоченными банками профессиональных участников рынка ценных бумаг и таможенных органов как агентов валютного контроля с ЦБ РФ. ЦБ РФ осуществляет взаимодействие с другими органами валютного контроля и обеспечивает взаимодействие с ними, а также с таможенными органами уполномоченных банков как агентов валютного контроля в соответствии с законодательством РФ.

Уполномоченные банки как агенты валютного контроля передают таможенным органам для выполнения ими функций агентов валютного контроля информацию в объеме и порядке, установленных ЦБ РФ.

Статья 23 ФЗ-173 определяет права и обязанности органов и агентов валютного контроля и их должностных лиц. Частью 1 этой статьи установлено, что органы и агенты валютного контроля и их должностные лица в пределах своей компетенции и в соответствии с законодательством РФ имеют право:

а) проводить проверки соблюдения резидентами и нерезидентами актов валютного законодательства РФ и актов органов валютного регулирования;

б) проводить проверки полноты и достоверности учета и отчетности по валютным операциям резидентов и нерезидентов;

в) запрашивать и получать документы и информацию, которые связаны с проведением валютных операций, открытием и ведением счетов. Обязательный срок для представления документов по запросам органов и агентов валютного контроля не может составлять менее 7 рабочих дней со дня подачи запроса.

При этом ст. 23 ФЗ-173 определено, что органы валютного контроля и их должностные лица в пределах своей компетенции имеют право выдавать предписания об устранении выявленных нарушений актов валютного законодательства РФ и актов органов валютного регулирования, а также применять установленные законодательством РФ меры ответственности за нарушение актов валютного законодательства РФ и актов органов валютного регулирования.

Данной статьей также установлен порядок представления резидентами и нерезидентами подтверждающих документов и информации при осуществлении валютных операций агентам валютного контроля:

1) для представления агентам валютного контроля, за исключением уполномоченных банков, — Правительством Российской Федерации;

2) для представления уполномоченным банкам — Центральным банком Российской Федерации.

Часть 4 статьи 23 ФЗ-173 определяется, что в целях осуществления валютного контроля агенты валютного контроля в пределах своей компетенции имеют право запрашивать и получать от резидентов и нерезидентов следующие документы (копии документов), связанные с проведением валютных операций, открытием и ведением счетов:

– документы, удостоверяющие личность физического лица;

– документ о государственной регистрации физического лица в качестве индивидуального предпринимателя;

– документы, удостоверяющие статус юридического лица, — для нерезидентов, документ о государственной регистрации юридического лица — для резидентов;

– свидетельство о постановке на учет в налоговом органе;

– документы, удостоверяющие права лиц на недвижимое имущество;

– документы, удостоверяющие права нерезидентов на осуществление валютных операций, открытие счетов (вкладов), оформляемые и выдаваемые органами страны места жительства (места регистрации) нерезидента, если получение нерезидентом такого документа предусмотрено законодательством иностранного государства;

– уведомление налогового органа по месту учета резидента об открытии счета (вклада) в банке за пределами территории Российской Федерации;

– регистрационные документы в случаях, когда предварительная регистрация предусмотрена в соответствии с Федеральным законом ФЗ-173;

– документы (проекты документов), являющиеся основанием для проведения валютных операций, включая договоры (соглашения, контракты) и дополнения и (или) изменения к ним, доверенности, выписки из протокола общего собрания или иного органа управления юридического лица; документы, содержащие сведения о результатах торгов (в случае их проведения); документы, подтверждающие факт передачи товаров (выполнения работ, оказания услуг), информации и результатов интеллектуальной деятельности, в том числе исключительных прав на них, акты государственных органов;

– документы, оформляемые и выдаваемые кредитными организациями, включая ведомости банковского контроля, банковские выписки; документы, подтверждающие совершение валютных операций;

– таможенные декларации, документы, подтверждающие ввоз в Российскую Федерацию и вывоз из Российской Федерации товаров, валюты Российской Федерации, иностранной валюты и внешних и внутренних ценных бумаг в документарной форме;

– документы, подтверждающие, что физические лица являются супругами или близкими родственниками, включая документы, выданные органами записи актов гражданского состояния (свидетельство о заключении брака, свидетельство о рождении), вступившие в законную силу решения суда об установлении факта семейных или родственных отношений, об усыновлении (удочерении), об установлении отцовства, а также записи в паспортах о детях, о супруге и иные документы, предусмотренные законодательством Российской Федерации.

В пятой части ст. 23 ФЗ-173 говорится о том, что агенты валютного контроля вправе требовать представления только тех документов, которые непосредственно относятся к проводимой валютной операции. При этом, все документы должны быть действительными на день представления агентам валютного контроля. По запросу агента валютного контроля представляются надлежащим образом заверенные переводы на русский язык документов, исполненных полностью или в какой-либо их части на иностранном языке. Документы, исходящие от государственных органов иностранных государств, подтверждающие статус юридических лиц — нерезидентов, должны быть легализованы в установленном порядке. Иностранные официальные документы могут быть представлены без их легализации в случаях, предусмотренных международным договором Российской Федерации.

Документы представляются агентам валютного контроля в подлиннике или в форме надлежащим образом заверенной копии. Если к проведению валютной операции или открытию счета имеет отношение только часть документа, может быть представлена заверенная выписка из него.

Уполномоченные банки отказывают в осуществлении валютной операции в случае непредставления лицом документов, требуемых на основании части 4 и 5 ст. 23 ФЗ-173, либо представления им недостоверных документов.

Оригиналы документов принимаются агентами валютного контроля для ознакомления и возвращаются представившим их лицам. В материалы валютного контроля в этом случае помещаются заверенные агентом валютного контроля копии.

Как говорится в ч. 6 ФЗ-173 налоговые органы, осуществляющие в соответствии с Федеральным законом ФЗ-173 предварительную регистрацию, в пределах своей компетенции обязаны рассматривать заявления резидентов о предварительной регистрации, требуемой в соответствии с настоящим Федеральным законом, и принимать решение о предварительной регистрации либо об отказе в предварительной регистрации.

Агенты валютного контроля и их должностные лица обязаны:

1) осуществлять контроль за соблюдением резидентами и нерезидентами актов валютного законодательства Российской Федерации и актов органов валютного регулирования;

2) представлять органам валютного контроля информацию о валютных операциях, проводимых с их участием, в порядке, установленном актами валютного законодательства Российской Федерации и актами органов валютного регулирования.

Данный порядок установлен ч. 7 ст. 23 ФЗ-173.

В части 8 ст. 23 ФЗ-173 определено, что органы и агенты валютного контроля и их должностные лица обязаны сохранять в соответствии с законодательством Российской Федерации коммерческую, банковскую, налоговую и служебную тайну, ставшую им известной при осуществлении их полномочий.

Представление и передача документов и информации, связанных с проведением резидентами и нерезидентами валютных операций, открытием и ведением счетов, одним органом валютного контроля другому органу валютного контроля, органом валютного контроля агенту валютного контроля, агентами валютного контроля органам валютного контроля не являются нарушением коммерческой, банковской, налоговой и служебной тайны.

Представление и передача документов и информации одним агентом валютного контроля другому агенту валютного контроля в объеме и порядке, указанных в частях 13 — 16 ст. 23 ФЗ-173, не являются нарушением коммерческой, банковской, налоговой и служебной тайны.

В ст. 23 ФЗ-173 также указано, что органы и агенты валютного контроля при наличии информации о нарушении актов валютного законодательства Российской Федерации и актов органов валютного регулирования лицом, осуществляющим валютные операции, или об открытии счета (вклада) в банке за пределами территории Российской Федерации, санкции к которому применяются в соответствии с законодательством Российской Федерации иным органом валютного контроля, передают органу валютного контроля, имеющему право применять санкции к данному лицу, следующую информацию (ч. 9 ст. 23 ФЗ-173):

во-первых, в отношении юридического лица — наименование, идентификационный номер налогоплательщика, место государственной регистрации, его юридический и почтовый адреса, содержание нарушения с указанием нарушенного нормативного правового акта, дату совершения и сумму незаконной валютной операции или нарушения;

во-вторых, в отношении физического лица — фамилию, имя, отчество, данные о документе, удостоверяющем личность, адрес места жительства, содержание нарушения с указанием нарушенного нормативного правового акта, дату совершения и сумму незаконной валютной операции или указанного нарушения.

Согласно ч. 10 ст. 23 ФЗ-173 уполномоченные банки передают информацию в соответствии с частью 9 ст. 23 ФЗ-173 в порядке, установленном Центральным банком Российской Федерации.

Органы и агенты валютного контроля представляют органу валютного контроля, уполномоченному Правительством Российской Федерации, необходимые для осуществления его функций документы и информацию в объеме и порядке, которые устанавливаются Правительством Российской Федерации по согласованию с Центральным банком Российской Федерации. Это указано в ч. 11 ст. 23 ФЗ-173.

Часть 12 ст. 23 ФЗ-173 определяет, что органы и агенты валютного контроля и их должностные лица несут ответственность, предусмотренную законодательством Российской Федерации, за неисполнение функций, установленных настоящим Федеральным законом, а также за нарушение ими прав резидентов и нерезидентов.

Уполномоченные банки и государственная корпорация «Банк развития и внешнеэкономической деятельности (Внешэкономбанк)» как агенты валютного контроля на основании ч. 13 ст. 23 ФЗ-173 передают таможенным и налоговым органам по их запросам в целях осуществления валютного контроля за проводимыми резидентами валютными операциями, открытием и ведением счетов имеющиеся в их распоряжении копии следующих документов, заверенные надлежащим образом:

– документы, удостоверяющие личность физического лица;

– документ о государственной регистрации физического лица в качестве индивидуального предпринимателя;

– документ о государственной регистрации юридического лица — резидента;

– документы (проекты документов), являющиеся основанием для проведения валютных операций, включая договоры (соглашения, контракты) и дополнения и (или) изменения к ним;

– документы, подтверждающие факт передачи товаров (выполнения работ, оказания услуг), информации и результатов интеллектуальной деятельности, в том числе исключительных прав на них;

– документы, оформляемые и выдаваемые кредитными организациями, включая ведомости банковского контроля, банковские выписки;

– паспорт сделки;

– таможенные декларации.

Запрос таможенного или налогового органа о представлении копий указанных в части 13 ст. 23 ФЗ-173 документов в соответствии с ч. 14 ст. 23 ФЗ-173должен включать информацию о содержании предполагаемого нарушения актов валютного законодательства Российской Федерации или актов органов валютного регулирования с указанием соответствующего нормативного правового акта и известных соответственно таможенному или налоговому органу сведений, достаточных для идентификации конкретной валютной операции (предполагаемого нарушения), а также информации, необходимой для идентификации резидента, и срока исполнения запроса, который не может составлять менее семи рабочих дней со дня, следующего за днем получения запроса.

На основании ч. 15 ст. 23 ФЗ-17315. Федеральный орган исполнительной власти, уполномоченный в области таможенного дела, передает уполномоченным банкам и государственной корпорации «Банк развития и внешнеэкономической деятельности (Внешэкономбанк)» как агентам валютного контроля по их запросам в целях осуществления валютного контроля за проводимыми резидентами валютными операциями информацию о соответствии (несоответствии) сведений в представленных резидентами в уполномоченный банк или государственную корпорацию «Банк развития и внешнеэкономической деятельности (Внешэкономбанк)» таможенных декларациях на товары, перемещаемые через таможенную границу Российской Федерации, сведениям о таможенном оформлении товаров, имеющимся в распоряжении таможенных органов. Срок исполнения запроса федеральным органом исполнительной власти, уполномоченным в области таможенного дела, не может составлять более 14 рабочих дней со дня, следующего за днем получения запроса. Обмен информацией, предусмотренный настоящей частью, осуществляется в электронном виде в порядке, установленном федеральным органом исполнительной власти, уполномоченным в области таможенного дела.

Федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, передает уполномоченным банкам и государственной корпорации «Банк развития и внешнеэкономической деятельности (Внешэкономбанк)» как агентам валютного контроля по их запросам в целях осуществления валютного контроля за проводимыми резидентами валютными операциями, открытием и ведением счетов информацию, подтверждающую уведомление (неуведомление) налогового органа по месту учета резидента об открытии счета (вклада) в банке за пределами территории Российской Федерации. Срок исполнения запроса федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, не может составлять более 14 рабочих дней со дня, следующего за днем получения запроса. Обмен информацией, предусмотренный настоящей частью, осуществляется в электронном виде в порядке, установленном федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов. Данное положение регулируется ч. 16 ст. 23 ФЗ-173.

Главным исполнительным органом валютного регулирования является Центральный банк России, а конкретным исполнителями — уполномоченные коммерческие банки, предприятия организации и граждане.

Согласно п. 12 ст. 4 ФЗ «О центральном банке Российской Федерации (банке России)» от 10 июля 2002 г. № 86-ФЗ в ред. ФЗ от 007.02.2011 № 10-ФЗ Банк России организует и осуществляет валютное регулирование и валютный контроль в соответствии с законодательством Российской Федерации. Кроме того, определяет порядок осуществления расчетов с международными организациями, иностранными государствами, а также с юридическими и физическими лицами, устанавливает и публикует официальные курсы иностранных валют по отношению к рублю, устанавливает порядок и условия осуществления валютными биржами деятельности по организации проведения операций по покупке и продаже иностранной валюты, осуществляет выдачу, приостановление и отзыв разрешений валютным биржам на организацию проведения операций по покупке и продаже иностранной валюты.

Функции Центрального банка России по валютному регулированию состоят в следующем:

вводит ограничения для коммерческих банков на объемы привлечения кредитов из-за границы;

устанавливает им максимальные размеры валютного, процентного и курсового рисков;

управляет валютными резервами находящимися на его балансе;

определяет сферу и порядок обращения иностранной валюты на территории страны;

проводит все виды валютных операций;

регулирует валютный рынок;

регулирует курс рубля к иностранным валютам;

осуществляет контроль за деятельностью коммерческих банков, вводит единые формы учета, отчетности, документации и статистики валютных операций;

готовит и публикует статистику валютно-финансовых операций Российской Федерации по принятым международным стандартам.

Согласно ст. 56 ФЗ «О центральном банке Российской Федерации (банке России)» банк России является органом банковского регулирования и банковского надзора. Банк России осуществляет постоянный надзор за соблюдением кредитными организациями и банковскими группами банковского законодательства, нормативных актов Банка России, установленных ими обязательных нормативов. При этом, главными и важнейшими целями банковского регулирования и банковского надзора являются поддержание стабильности банковской системы Российской Федерации и защита интересов вкладчиков и кредиторов. Банк России не вмешивается в оперативную деятельность кредитных организаций, за исключением случаев, предусмотренных федеральными законами.

Регулирующие и надзорные функции Банка России, установленные ФЗ «О центральном банке Российской Федерации (банке России)», осуществляются через действующий на постоянной основе орган — Комитет банковского надзора, объединяющий структурные подразделения Банка России, обеспечивающие выполнение его надзорных функций.

Банк России устанавливает правила внутреннего и валютного контроля для кредитных организаций и организаций банковской группы, что определено ст. 57 ФЗ «О центральном банке Российской Федерации (банке России)»

Список литературы

-

Бюджетный кодекс Российской Федерации от 31.07.1998 № 145-ФЗ в ред. ФЗ от 18 июля 2009 г, № 181-ФЗ //СЗ РФ. 0308.1998. № 31. Ст. 3823.

-

Об аудиторской деятельности: ФЗ от 8 декабря 2008 года № 307-ФЗ в ред. ФЗ от 13.12.2010 № 358-ФЗ // СЗ РФ. 2001. Ст. 5.

-

О банках и банковской деятельности: ФЗ от 02.12.1990 г. № 395-1 в ред. ФЗ от 23.07.2010 № 181-ФЗ // СЗ РФ. 1996. № 6. Ст. 492;

-

О центральном банке Российской Федерации (банке России): ФЗ от 10 июля 2002 г. № 86-ФЗ в ред. ФЗ от 007.02.2011 № 10-ФЗ

-

О валютном регулировании и валютном контроле: ФЗ от 10.12.2003 № 173-ФЗ в ред. ФЗ от 22 июля 2008 г. № 150-ФЗ // СЗ РФ. 2003. № 50. Ст. 4859.

-

Парыгина В.А., Тедеев А.А. Финансовое право.–М.: Эксмо, 2010.

-

Финансовое право / Отв. ред. Е.Ю. Грачева, Г.П. Толстопятенко. –М.: К Велби, Изд-во Проспект, 2010.